Toutes les informations disponibles sur le site Cros Assets ont un caractère exclusivement indicatif et ne constituent en aucun cas une incitation à investir et ne peuvent être considérées comme étant un conseil d’investissement. En aucun cas, les informations publiées sur ce site ne représentent une offre de produits ou de services pouvant être assimilée à un appel public à l’épargne, ou à une activité de démarchage ou de sollicitation à l’achat ou à la vente d’OPCVM ou de tout autre produit de gestion, d’investissement, d’assurance...

Les performances passées ne préjugent pas des performances futures.

Contactez les sociétés de gestion afin d’évaluer le risque des supports. Le présent site ne vise que les professionnels de la finance. Il n’est pas destiné à être consulté par des internautes non professionnels ne possédant pas l’expérience, les connaissances et la compétence nécessaires pour prendre leurs propres décisions d’investissement et évaluer correctement les risques encourus.

MANDARINE GESTION : Le crédit : un marché trop complaisant face aux réalités économiques ?

14/11/2025

Le crédit : un marché trop complaisant face aux réalités économiques ?

Alors que les défis géopolitiques et budgétaires sont nombreux à travers le monde, les marchés du crédit continuent de bien se comporter, affichant une résilience incontestable, aussi bien dans leurs performances que dans les flux continuant d’affluer sur la classe d’actifs. À la suite de trois années de rallye quasi ininterrompu, les spreads de crédit interpellent : tout le monde s’accorde à dire qu’ils sont chers ! Faut-il pour autant adopter une approche contrariante sur ces primes de crédit ? Ou au contraire, profiter de la récente correction d’octobre pour renforcer l’allocation sur le segment ? Des fondamentaux solides mais une vigilance de mise.

En Europe, cette compression des spreads traduit indéniablement la solidité des fondamentaux des entreprises, qui ont profité des années post Covid pour solidifier leur bilan et ainsi se parer à traverser une période de croissance plus morose sans heurt. Les ratios d'endettement se sont normalisés après la pandémie, revenant sous les 4x de dette nette/EBITDA en moyenne, niveau encore loin du pic pré-pandémie. Surtout, les taux de défaut restent contenus : sous les 2 % en Europe pour le High Yield, contre environ 3-4 % aux États-Unis, niveau encore largement sous les seuils d’alerte pour les marchés. Il est à noter surtout que la majorité de ces « défauts » concernent en fait des restructurations de dettes, avec des taux de recouvrement (partie récupérée par les créanciers) très élevés, autour de 65 à 70 % en moyenne, contre 30 à 40 % en moyenne long terme, ce qui limite donc énormément les pertes potentielles pour les créanciers obligataires.

Cette résilience s'explique par une gestion prudente des bilans par les émetteurs et une anticipation efficace des besoins de refinancement grâce à l'activité soutenue du marché primaire obligataire, mais aussi grâce à une diversité accrue des sources de financement. Des signaux de stress sont ainsi apparus en octobre, en provenance du « private credit » aux États-Unis. Les faillites récentes (First Brands, Tricolor) exposent des pratiques de prêt risquées et ces événements, bien que contenus jusqu’ici, soulèvent des questions sur la qualité de souscription dans un segment assez opaque… auquel les émetteurs ont eu beaucoup recours ces dernières années. Si ces alternatives de financement présentaient un facteur de soutien jusqu’ici aux marchés obligataires « traditionnels », une poursuite des défaillances pourrait à terme entraîner un repricing plus brutal de ces mêmes marchés.

Un marché primaire toujours dynamique

L’activité primaire demeure robuste, 2025 s’annonçant comme une année record en termes de nouvelles émissions en Europe, avec plus de 600 milliards d’euros émis sur l’Investment Grade et plus de 140 milliards d’euros sur le High Yield. L’appétit a été immense tout au long de l’année, porté par des flux entrants continus sur le segment, notamment au sein des fonds spécialisés.

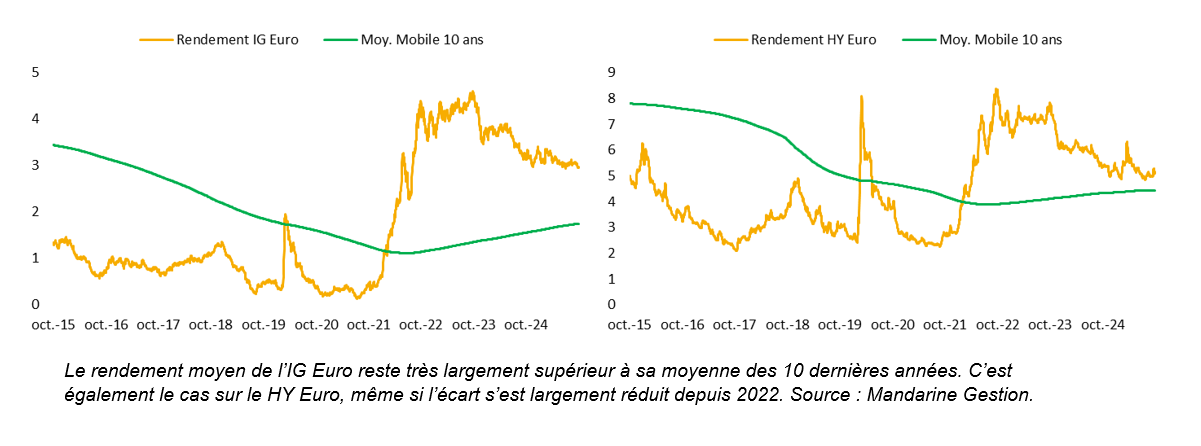

Cette dynamique ne semble pas devoir s’essouffler à court ou moyen terme : les flux d'investissement restent concentrés sur la recherche de rendement, avec l’Euro Investment Grade offrant 3,0 % et l’Euro High Yield 5,0 %. Ces niveaux demeurent nettement supérieurs à leurs moyennes historiques et conservent une prime attractive par rapport aux fonds monétaires, désormais sous les 2 % en Europe.

La valorisation face au test de réalité

Si l’Investment Grade apparaît, parfois, presque plus sécurisé que (certaines) dettes d’État, il est à noter cependant que la marge de sécurité s'est considérablement réduite. Avec des spreads européens inférieurs à 80 points de base, il suffirait désormais d'un élargissement de 10 à 15 points de base sur douze mois pour effacer le portage relatif et rendre les obligations souveraines plus attractives. Tout choc exogène peut donc être mal toléré. La réaction négative des spreads aux annonces de tarifs douaniers américains en avril dernier (+21 points de base en une semaine) illustre une certaine vulnérabilité qui, pour cette fois, ne s’est cependant pas confirmée dans la durée.

Par ailleurs, l'environnement macroéconomique reste incertain. L’Europe reste prise en tenaille entre la politique protectionniste américaine qui réduit les exportations à leur destination et la politique agressive de la Chine qui augmenterait potentiellement l’importation d’une déflation forcée. La BCE maintient pour l’instant ses taux à 2 % et dispose encore de marges de manœuvre au cas où la croissance et/ou l’inflation venait à trop baisser en 2026. Mais, a contrario, si les plans de relance annoncés au premier trimestre prenaient concrètement forme et venaient défier le scepticisme affiché actuellement par les marchés à leur encontre, les taux longs d’État devraient alors se retrouver sous pression, redonnant une attractivité potentielle à ceux-ci… au détriment potentiel d’un crédit aux primes trop serrées.

Perspectives 2026 : entre opportunités et… meilleures opportunités !

Pour 2026, le marché du crédit européen évoluera donc certainement dans un environnement plus volatile qu’en 2025. La croissance européenne devrait s'améliorer avec des prévisions révisées au-dessus de 1 % pour 2026 et potentiellement, si les plans de relance se précisent, au-dessus de 1,5 % pour 2027. La demande pour les obligations d'entreprises devrait ainsi rester soutenue par des rendements attractifs en relatif au taux monétaire. Toutefois, la faible différence avec des taux d’État et surtout le manque de « coussin de sécurité » face aux chocs pouvant provenir des États-Unis, à la macro toujours très incertaine, devraient amener plus de vagues de respiration de ces spreads, à même d’aménager des points d’entrée plus attractifs et protecteurs que les actuels.

Si les solutions de portage gardent tout leur sens dans le cadre d’un horizon d’investissement moyen/long terme, les stratégies de gestion flexible et de performance absolue, comme celle de Mandarine Credit Opportunities, prennent tout leur sens. Dans un environnement où la capacité à identifier les poches de valeur et à ajuster rapidement l'exposition aux différents segments de marché sera déterminante, ce fonds offre un complément idéal dans une poche obligataire.

En l'absence de contrainte de benchmark et avec la possibilité d'intervenir sur l'ensemble du spectre crédit (Investment Grade, High Yield, dette subordonnée), tout en restant très mobile sur la sensibilité aux mouvements des taux d’État (Euro et US), le fonds devrait permettre de capter les inefficiences de marché tout en maîtrisant le risque et en limitant les trous d’air prévus pour 2026.

%20BANDEAU%20SITE%20PUB%20CROSASSETS%20.png)