Toutes les informations disponibles sur le site Cros Assets ont un caractère exclusivement indicatif et ne constituent en aucun cas une incitation à investir et ne peuvent être considérées comme étant un conseil d’investissement. En aucun cas, les informations publiées sur ce site ne représentent une offre de produits ou de services pouvant être assimilée à un appel public à l’épargne, ou à une activité de démarchage ou de sollicitation à l’achat ou à la vente d’OPCVM ou de tout autre produit de gestion, d’investissement, d’assurance...

Les performances passées ne préjugent pas des performances futures.

Contactez les sociétés de gestion afin d’évaluer le risque des supports. Le présent site ne vise que les professionnels de la finance. Il n’est pas destiné à être consulté par des internautes non professionnels ne possédant pas l’expérience, les connaissances et la compétence nécessaires pour prendre leurs propres décisions d’investissement et évaluer correctement les risques encourus.

FIDELITY INTERNATIONAL - Perspectives de mi-année 2025 : nouvel ordre mondial

19/6/2025

Le monde devrait poursuivre sa fragmentation jusqu'à la fin de l'année 2025, voire au-delà. Les investisseurs voudront ainsi ajuster leurs portefeuilles en fonction de ce nouvel ordre.

- Le premier semestre 2025 a été marqué par des évolutions rapides sur les marchés, avec une volatilité continue est persistante pour le reste de l'année.

- La fragmentation profonde de l'ordre mondial, induite par les changements de politique des États-Unis et de la Chine, altère la dynamique des échanges commerciaux et les flux de capitaux, ce qui rend la diversification encore plus essentielle pour les investisseurs.

- Les actifs privés, l'immobilier et les marchés émergents comme l'Inde et l'Amérique latine constituent des opportunités attractives avec des valorisations relativement bon marché.

Tarifs douaniers, accords commerciaux, revirement : les six premiers mois de cette année nous ont montré à quel point les marchés peuvent évoluer rapidement. Il faut s'attendre à d'autres soubresauts pour le reste de l'année 2025.

Pour l'investisseur à long terme, le point de vigilance réside dans la fragmentation profonde de l'ordre mondial qui résulte des changements politiques actuels. Les États-Unis font pression pour avoir des alliés fiables sur les chaînes d'approvisionnement, tandis que la Chine est poussée à se tourner davantage vers sa consommation intérieure et ainsi de se distancier de mesures de stimulation de l’offre. Ce découplage entre les deux pays sur des secteurs stratégiques va amener les flux commerciaux et de capitaux le long de nouvelles lignes géostratégiques.

Cela risque de brouiller les pistes pour les investisseurs, qui se sont longtemps tournés vers les États-Unis pour y trouver un refuge relativement sûr lors de précédents épisodes de volatilité. La diversification dans d'autres régions devient donc primordiale dans cette nouvelle ère.

Voici quelques-unes de nos principales convictions pour le reste de l'année :

- Des portefeuilles diversifiés à l’échelle mondiale : l'allocation géographique sera d'autant plus importante que les actifs américains font face à une volatilité accrue.

- Obligations émergentes en devises fortes et en devises locales : elles devraient bénéficier de la faiblesse du dollar américain. Nombre d'entre elles sont très bon marché. Certaines, notamment les obligations brésiliennes et mexicaines, affichent des rendements attractifs.

- L'euro et le yen : ces monnaies devraient offrir une certaine stabilité et présenter certaines caractéristiques défensives qui font défaut compte tenu des turbulences du dollar.

- Les actions émergentes : la reprise en Chine est davantage soutenue par la qualité des fondamentaux que par le passé. Les valorisations semblent relativement bon marché. La Chine, l'Inde et l'Amérique latine constituent des zones d'intérêt.

- Or : il est probable qu'il jouera son rôle traditionnel de valeur refuge à mesure que le dollar se déprécie.

Macroéconomie américaine : se préparer à l'inflation

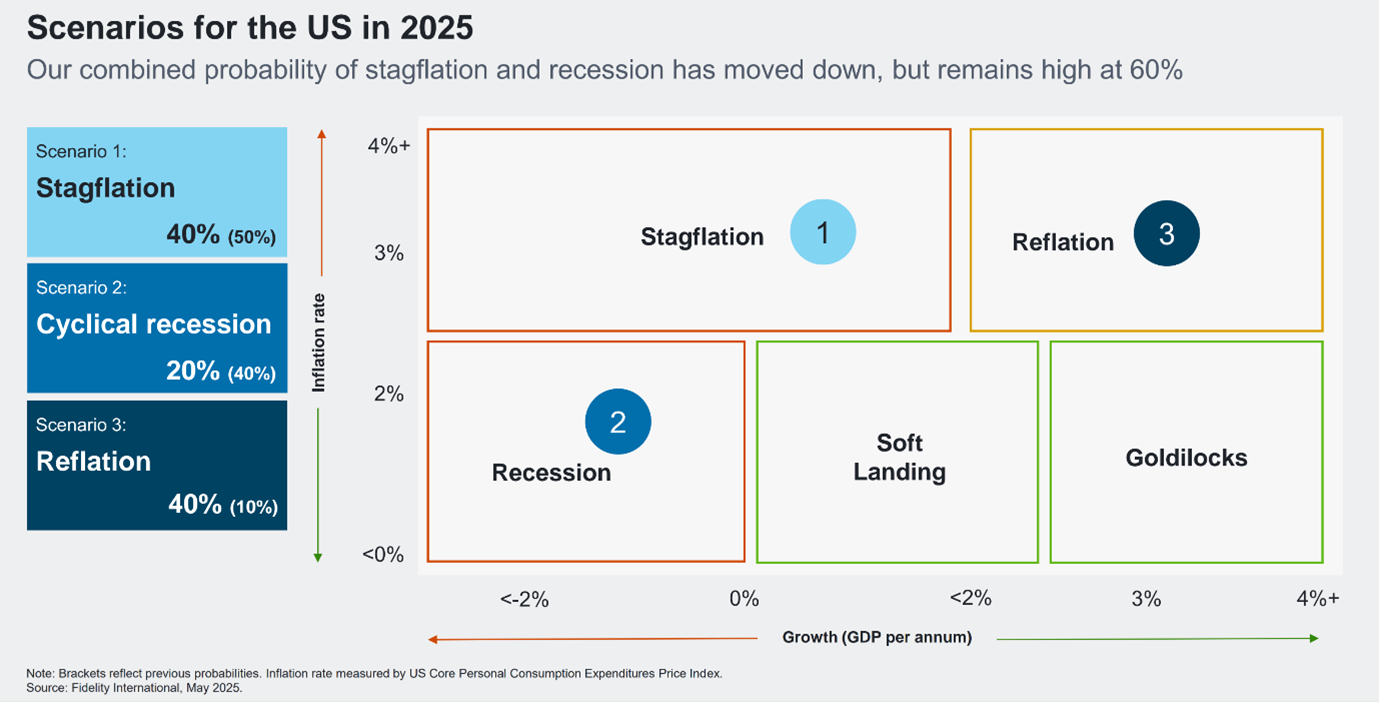

Les droits de douane effectifs s'élèvent actuellement à environ 14 %. Cela devrait entraîner une reprise de l'inflation aux États-Unis, qui atteindra environ 3,5 % cette année. Nous pensons qu'il y a 40 % de probabilité que cela se traduise par une reflation économique et 40 % par une stagflation (où les prix progressent alors même que la croissance recule). En parallèle, les biens produits à l'étranger se feront concurrence pour trouver un débouché ailleurs à mesure que la demande diminuera aux États-Unis. Cela devrait entraîner une déflation dans le reste du monde.

La hausse des droits de douane et la volatilité émanant de la politique commerciale ramèneront également la croissance américaine à environ 1 % cette année. Si une récession d’ampleur est moins probable en cas de désescalade avec la Chine, celle-ci n’est pas totalement écartée et la situation reste incertaine - en particulier au cas où les taux effectifs des droits de douane atteignait 20 %.

La Réserve fédérale américaine doit oeuvrer pour parvenir à un équilibre difficile à trouver. Face à l'assouplissement des tarifs douaniers et à la persistance de l’inflation, nous pensons qu’il est peu probable que la Fed réduise ses taux directeurs cette année (contrairement au consensus de marché). Néanmoins, tant que la situation sur les tarifs reste floue, les perspectives de la politique monétaire américaine le sont également.

Compte tenu des risques de stagflation aux États-Unis, les investisseurs devraient se tourner vers d'autres horizons à présent pour trouver de nouveaux relais de croissance. La plupart des autres banques centrales - à l'exception du Japon et du Brésil - sont dans des cycles d’assouplissement. Nous anticipons que la Banque centrale européenne maintiendra sa cadence de réduction trimestrielle pour arriver à un taux directeur de 1,5 % (et potentiellement plus bas en cas d'escalade de la guerre commerciale).

Élargir les horizons

Les divergences en matière d'inflation sont symptomatiques d'un remaniement structurel de l'économie mondiale. Le président Trump est déterminé à rapatrier l'industrie manufacturière vers les travailleurs américains et à réduire le déficit de la balance commerciale des États-Unis au moyen de droits de douane, tout en concluant des accords commerciaux avec des pays partenaires. De même, la Chine tente de soutenir la consommation intérieure et d'accroître la taille de son économie de services. À long terme, nous nous attendons à une fragmentation de l'ordre économique, technologique et sécuritaire mondial, les deux pays poursuivant des politiques de plus en plus isolationnistes.

L'une des conséquences probables de ces changements est un rééquilibrage potentiel des actifs américains au sein des portefeuilles des investisseurs. Le dollar américain est manifestement menacé, étant donné que son statut de monnaie de réserve mondiale a alimenté les déficits jumeaux que Trump tente à présent de réduire. L'efficacité du dollar américain comme couverture des risques actions au sein des portefeuilles est également remise en question, en raison de la dépréciation actuelle du billet vert.

La diversification a toujours été importante : elle est désormais impérative pour les portefeuilles qui sont devenus de plus en plus dépendants des actifs américains au cours des 25 dernières années. Compte tenu des sorties de capitaux et la dépréciation du dollar, les pondérations des indices seront très différentes à l'avenir. Ceux qui devanceront ces tendances structurelles bénéficieront du rééquilibrage des portefeuilles à venir.

L'euro pourrait significativement profiter du rapatriement des flux, tandis que la politique budgétaire allemande nouvellement expansive signale la possibilité d'une relance de la région. La valorisation et les caractéristiques défensives du yen japonais rendent également cette monnaie attrayante, tandis que l'or devrait continuer à bien réagir à toute nouvelle perturbation géopolitique.

Les marchés émergents sont attractifs. Leur dette sera soutenue par la dépréciation du dollar - certains pays comme le Brésil et le Mexique offrent déjà des rendements très intéressants. De plus, les actions émergentes semblent relativement bon marché. Le marché est soutenu par les actions chinoises, qui signent une reprise grâce à la percée de l'intelligence artificielle dans le pays.

Les actifs privés, y compris l'immobilier, offrent un potentiel de diversification supplémentaire. Cela est particulièrement utile compte tenu de leur horizon d'investissement de long terme et de leur participation active dans de nombreuses stratégies, ce qui permet aux investisseurs de s'adapter à l'évolution de la dynamique du marché. De même, les investisseurs peuvent trouver d'autres opportunités dans l'immobilier, en particulier sur les marchés européens à haut rendement qui peuvent servir de protection contre l'inflation, et grâce à leur valeur ajoutée dans la transition écologique des bâtiments.

Enfin, les actions américaines ont encore leur place dans un portefeuille diversifié. Le S&P 500 comprend un grand nombre d’entreprises parmi les plus grandes et les plus innovantes du monde, qui sont très rentables et attentives à leurs actionnaires. Il serait imprudent de se positionner totalement hors des États-Unis, mais il existe également d’autres opportunités par ailleurs.

Une politique budgétaire capricieuse

La politique budgétaire plaide également en faveur d'un rééquilibrage des portefeuilles. Il est impossible d'ignorer le poids de la dette américaine, et le pays ne montre aucun signe de stabilisation de sa trajectoire. Les Etats-Unis affichent des déficits dignes d'une guerre, alors que le taux de chômage est à son plus bas niveau du cycle. Les volumes élevés d'émissions de bons du Trésor, associés à la volatilité actuelle, créent une prime de risque sur la dette à long terme, tandis que les déséquilibres entre l'offre et la demande deviennent de plus en plus évidents. Cela réduit encore l'attrait des bons du Trésor américain en tant que valeur refuge et renforce les arguments en faveur d'une diversification sur d’autres zone géographiques.

Les bunds allemands pourraient en être un exemple. La politique étrangère des États-Unis et la nécessité pour l'Allemagne de stimuler les investissements domestiques dans les infrastructures et la défense ont incité le pays à amorcer un virage budgétaire au début de l'année. Il y a encore de la place pour de nouvelles émissions, compte tenu des antécédents de l'Allemagne en matière de rigueur budgétaire.

Note additionnelle du 16 juin 2025 compte tenu des tensions au Moyen-Orient

Nous avons assisté ces derniers jours à une escalade significative du conflit entre Israël et l'Iran, que nous suivons de près du point de vue macroéconomique et de l'allocation d'actifs. Israël semble déterminé à éliminer les capacités nucléaires de l'Iran, ce qui pourrait entraîner des risques significatifs si le pays poursuivait son objectif de changement de régime. Peu de gens s'attendent à ce que l'Iran revienne rapidement à la table des négociations, et même s'il le faisait, Israël pourrait ne pas renoncer à son objectif initial. Les prix du pétrole devraient rester élevés jusqu'à ce qu'un nouvel équilibre soit trouvé.

Cette toile de fond renforce notre scénario de base, qui table sur une stagflation (avec une probabilité attribuée à ce scénario qui accroit marginalement), mais les changements macroéconomiques mondiaux ne seront significatifs que dans le pire des cas. Compte tenu de la complexité de la situation, celle-ci ne devrait pas se résoudre rapidement et nous la suivrons de près au cours des prochains jours. La question immédiate est de savoir si les États-Unis étendront leur soutien à Israël au-delà de la défense contre les attaques de missiles iraniens. Pour l'instant, le conflit restant confiné à la région, l'impact principal se fait sentir sur les prix du pétrole et de l'énergie. La hausse des rendements vendredi montre clairement que le marché considère l'inflation comme un risque majeur (plutôt que le risque sur la croissance). Dans l'ensemble, en termes d'allocation d'actifs, nous maintenons une vision globalement équilibrée du risque, tout en continuant à suivre de près l'évolution de la situation.

Informations sur les risques

- Ce document à caractère promotionnel est exclusivement destiné aux professionnels de l'investissement et ne doit pas être diffusé à des investisseurs particuliers.

- La valeur des investissements et des revenus qui en découlent peut évoluer à la hausse comme à la baisse et le client est susceptible de ne pas récupérer l’intégralité du montant initialement investi.

- Les investisseurs doivent prendre note du fait que les opinions énoncées peuvent ne plus être d'actualité et avoir déjà été mises à exécution.

- Les performances passées ne préjugent pas des performances futures.

- Les investissements à l'étranger peuvent être affectés par l'évolution des taux de change des devises.

- Les investissements sur les marchés émergents peuvent être plus volatils que ceux sur d’autres marchés plus développés.

- Le cours des obligations est influencé par l’évolution des taux d’intérêt, des notations de crédit des émetteurs et d’autres facteurs tels que l’inflation et les dynamiques de marché. En règle générale, le cours d’une obligation baisse en cas de hausse des taux d'intérêt. Le risque de défaut est fonction de la capacité de l’émetteur à payer les intérêts et à rembourser le prêt à l’échéance. En conséquence, le risque de défaut peut varier entre les États émetteurs et les entreprises émettrices.

- Un bien immobilier ou un terrain peut être difficile à vendre, raison pour laquelle les investisseurs peuvent ne pas être à même de liquider leur investissement au moment où ils le souhaitent. La valeur d’un bien immobilier repose généralement sur l’opinion d’un valorisateur plutôt que sur des faits.

Informations importantes

Ce document ne peut être reproduit ou distribué sans autorisation préalable. Fidelity fournit uniquement des informations sur ses produits et n’émet pas de recommandations d’investissement fondées sur des circonstances spécifiques, Ce document ne constitue ni une offre de souscription, ni un conseil personnalisé. Fidelity International fait référence au groupe de sociétés qui forme la structure globale de gestion de placements qui fournit l'information sur les produits et services dans les juridictions désignées à l'exception de l'Amérique du Nord. Cette information n’est pas destinée et ne peut être utilisée par des résidents au Royaume-Uni ou aux Etats-Unis. Ce document est destiné uniquement aux investisseurs résidant en France. Sauf cas contraire, toutes les informations communiquées sont celles de Fidelity International, et tous les points de vue exprimés sont ceux de Fidelity International. Fidelity, Fidelity International, le logo Fidelity International ainsi que le symbole F sont des marques déposées de FIL Limited. Le présent document a été établi par FIL Gestion, SGP agréée par l'AMF sous le N°GP03-004, 21 Avenue Kléber, 75116 Paris. GCT250610GLO - PM 3771

%20BANDEAU%20SITE%20PUB%20CROSASSETS%20.png)